Лучшее вложение денег на сегодняшний день — это не просто одно “волшебное место”, куда можно вложить и забыть. А это комбинация из нескольких вариантов инвестиций по принципу “не клади все яйца в одну корзину”.

За 25 лет практики я перепробовала более 30-ти разных инструментов: акции, фонды, форекс, недвижимость, страховые накопительные программы и прочее. 2 раза я теряла деньги по-крупному! И пришла к методу, который разработала для себя и своих клиентов.

Метод называется “Система Счетов”. Его суть в том, чтобы правильно распределить свои деньги в 5-7 разных инвестиционных вариантов. Благодаря правильному подбору и сочетанию инструментов вы никогда не “прогорите” и сможете смело рассчитывать на 15%-20% годовых.

Наконец-то вы будете спокойны за свои сбережения и сможете смело двигаться к вашему Капиталу и пассивному доходу.

Содержание статьи:

- 2 вида инвестиций: стабильные и доходные

- В какие акции лучше вкладывать: в российские или американские?

- Пора ли инвестировать в китайские акции?

- Кому нужны банковские депозиты?

- Чем ОФЗ (облигации федерального займа) круче банковских вкладов?

- Что такое “корпораты”?

- Так ли хороша недвижимость для инвестиций?

- Кому точно нужно инвестировать в накопительные страховые программы?

- Еще несколько популярных инструментов (etf, ipo, крипта, золото, бизнес)

- Идеальный портфель из 7 инвест-вариантов (Пример)

2 вида инвестиций: стабильные и доходные

Глобально все варианты инвестиций можно разделить на “стабильные” и “доходные”.

Стабильные варианты дают низкую доходность (5-7% годовых), зато вы получаете высокую надежность. Риски практически отсутствуют.

К стабильным вариантам инвестиций относятся:

- Банковские депозиты

- Облигации федерального займа (ОФЗ)

- Дивидендные акции

- Недвижимость в аренду

- REITы (фонды недвижимости)

- Страховые накопительные программы

Доходные варианты инвестиций дают в среднем доходность 15%-25% годовых, но при этом в них есть повышенные риски. С этими инструментами нужно уметь работать. Если инвестировать в них “наобум”, то высока вероятность получить убытки.

Вот те доходные варианты инвестиций, которые есть в моем портфеле:

- Российские акции роста

- Иностранные акции роста

- Корпоративные облигации

- IPO (первичное размещение акций)

Наверняка вы также слышали (а может, уже инвестировали) про такие инструменты, как крипта, форекс, ETF, ПИФы, ноты, автоследование, “вечные портфели”… Это очень популярные варианты инвестиций, их рекламируют из каждого утюга.

За 25 лет моей практики я побывала абсолютно во всех этих инструментах. Часть из них я навсегда вычеркнула из своего портфеля. А часть — оставила и научилась с ними работать. Сразу скажу варианты, которые я вообще не советую вам использовать: Но по разным причинам их использовать нельзя. Чуть ниже в статье я вам расскажу почему.

Самый интересный, на мой взгляд, вид инвестиций — это акции российских и зарубежных компаний. При правильном подходе вы сможете получать 25% годовых и быстро продвигаться к крупным суммам и пассивному доходу.

В какие акции лучше вкладывать: в российские или американские?

Инвесторы разделились на 2 лагеря. Одни — сторонники американских акций, другие, так сказать, ратуют за отечественного производителя.

Честно признаюсь, долгое время я была резко против инвестирования в российские акции. Дело в том, что в 2016 году я начала активно вкладывать именно в акции РФ.

2 года я пыталась понять, как извлекать из них стабильный доход… Нахлебалась полной ложкой: акции прыгали то вверх, то вниз. Доход на счете то взлетал и мы пили шампанское, то падал в минуса и я пила валокордин…

Такая волатильность хороша для трейдеров, которые торгуют каждый день по стратегии “купи-продай”. Но я не трейдер (не люблю сутками сидеть перед экраном). Я инвестирую в долгую по стратегии: “купи-держи”. Поэтому этот вариант мне абсолютно не подходил.

В 2018 году я ушла с российского рынка (мое сердце не выдержало:))

И начала инвестировать в американские акции. Из 7’500 компаний я отобрала для себя 60 базовых акций.

Отбирала по таким критериям:

- историческая доходность 20%-40% годовых

- низкая волатильность (без больших просадок)

- высокая капитализация компании

- финансовое здоровье компании: хорошо покрытые кредиты собственным капиталом

- Также учитывала финансовые показатели: eps, beta, score, Пиотровски

В результате портфель американских акций дал мне +141% за 4 с половиной года:

Я добилась доходности 30% годовых на долгосрочном инвестировании “купи-держи”. И это с учетом 3-х крупных кризисных падений рынка в 2018, 2020, 2022 гг

И вплоть до февраля 2022 года я искренне верила, что никогда больше не вернусь на рынок российских акций… Как говорится, никогда не говори “никогда”!

После начала известных геополитических потрясений рынок российских акций рухнул. Те инвесторы, чьи деньги были размещены в акциях рф понесли колоссальные убытки (за исключением аккуратных инвесторов, которые ставят стоп-лоссы при покупке акций — это защита от убытков, когда акции продаются автоматически, если падают больше, чем на 7%-10%. Обязательно ставьте стоп-лоссы!! при покупке акций).

На открытии биржи (сразу после падения рынка) я купила в свой портфель 30 российских акций. Почему?!

Давайте разбираться:

Во-первых, нужно понимать 2 вещи: почему акции падают? и почему акции растут?

Если спрос на акции (как и на любой другой товар) растет, то акции растут

Если спрос на акции падает, то стоимость акций тоже падает.

В феврале 2022 года на российской бирже сложилась уникальная ситуация: с нашего фондового рынка ушли очень крупные иностранные инвесторы. Они в один миг продали все рф активы, как только была объявлена та самая “операция”.

Что это значит для нас с вами, как для инвесторов? Российские акции стали сильно недооценены. Моя стратегия сейчас такая: купить акции “на дне”, дождаться, когда акции вернутся к своим прежним котировкам. И затем продать все эти акции.

Вероятность, что акции вернутся к прежней стоимости — 99%. Рынок всегда возвращается и продолжает расти (это закон экономики)

Будет ли “второе дно”? — вполне возможно! тогда еще прикупим акций

Когда произойдет разворот? Через год? Через 2, через 3 года?

Никто точно не знает. Есть такой анекдот про финансовых аналитиков:

У аналитиков спрашивают:

— Скажите, а Ваши прогнозы всегда сбываются?

— Всегда! Только даты не всегда совпадают.

Поскольку мы инвестируем в долгую, почему бы не подождать? Ведь многие акции упали в цене на -40% -70%. А значит, это потенциальная прибыль. Пусть через 3 года. Но это отличная прибыль.

Хотите математический фокус?

Задача на миллион: Акция упала на 50%

Если вы купили ее сразу после падения, то сколько % вы заработаете, когда она вернется к своей прежней цене?

Казалось бы, инвестор заработает 50%

Но это не так 🙂 в 2 раза больше!

Возьмем реальный пример:

Акция “Сбербанк” в начале февраля 2022 г стоила 275 рублей.

К концу февраля она упала на -50% и стала стоить: 137 рублей

Если купить по 137 руб, дождаться разворота и продать по 275 рублей, то прибыль инвестора составит +100%

Вот почему я вернулась на российский рынок. Появилась высокая вероятность повышенной прибыли для долгосрочных инвесторов.

В этой схеме есть 2 риска:

- Банкротство той компании, акцию которой вы купили

- Затяжной кризис. Например, стоимость акции вернется к прежним значениям не через 3 года (как мы предполагали), а через 10 лет

По риску банкротства: он маловероятен, если вы выбираете крупные компании, которые имеют фундаментальное значение для экономики всей страны.

По риску затяжного кризиса:

Вспомним самые крупные мировые кризисы: 1929 (великая депрессия), 1987 год (чёрный понедельник), 2008 (ипотечный кризис), 2020 (пандемия). Фондовый рынок отрастал после всех этих крупнейших падений за 2-3 года. И далее продолжался рост. Все проходит. И это пройдет. Мир не останавливается. Предприятия продолжают работать. Технологии ускоряют экономику. Россия нужна миру. Нам есть, что продавать на экспорт.

Предположим, самый худший вариант: российская экономика еще долго будет восстанавливаться. Передадите акции по наследству.

И даже если нас ждет худший вариант развития событий на рф рынке, не забывайте, что у вас должна быть СИСТЕМА СЧЕТОВ и российские акции должны занимать не более 15% от всего вашего портфеля инвестиций.

Пора ли инвестировать в китайские акции?

Китайский рынок привлекателен с точки зрения их бурно развивающейся экономики. Но говорить об инвестировании в долгую в акции китайских компаний пока рано. На сегодняшний день я не нашла там акции, которые бы стабильно росли (как на американском рынке).

Китайские акции скорее подойдет опять же трейдерам, которым волатильность “на руку”. Инвестировать в китайские акции по принципу “купил — и забыл” пока не получится.

Хотя я с большим интересом слежу за Китаем при помощи своих специальных Watch-List (листы наблюдений). Как только увижу перспективные акции, обязательно напишу в своем Telegram-канале. (подписаться на мой канал можно здесь 👉 https://t.me/Kovalenko_club)

Кому нужны банковские депозиты?

Самый простой (и поэтому ходовой) инструмент большинства инвесторов — это банковские депозиты. Тут ни о чем думать не нужно! Вложил и получаешь свои 5% годовых.

Лично я пользуюсь банковскими вкладами крайне редко. Только когда там дают “вкусные” проценты. Например, как это было в феврале — апреле 2022 года. Чтобы вкладчики не забирали деньги из банков, ставки подняли до 20% годовых.

Как только ставки по депозитам падают, я забираю свои деньги.

Дело в том, что банки делают прибыль на тех же акциях и облигациях. Себе забирают большую часть прибыли, а вкладчикам отдают лишь малую часть.

Вопрос: зачем нам банк, если мы и сами можем инвестировать в облигации с более высокой доходностью?

Чем ОФЗ (облигации федерального займа) круче банковских вкладов?

По надежности облигации федерального займа круче банков, потому что вы не ограничены страховой суммой вкладов 1 400 000 рублей.

Вы скажете: но ведь облигации федерального займа вообще не застрахованы!

Да, это так. Но ОФЗ — это государство берет у вас в долг. Единственный случай, когда государство не сможет выплатить вам долг — это дефолт.

Дефолт — это когда государство не может расплатиться по своим обязательствам.

В 1998 году мы имели возможность наблюдать этот процесс. Тогда внешний долг нашей страны многократно превышал наши золото-валютные резервы. Грубо говоря, расходы и долги страны превышали доходы. Сейчас (даже в это сложное время) ситуация совершенно иная: долгов у России практически нет, бюджет в профиците (спасибо газпрому!), запасы есть. Государство легко обеспечивает свои обязательства, в том числе по облигациям федерального займа.

Еще один плюс ОФЗ: доходность по ним всегда выше, чем ставки по банковским депозитам

Когда в банке можно вложить под 5%-7% годовых

В ОФЗ это можно сделать под 7%-10% годовых

А если покупать ОФЗ на ИИС с возвратом налоговых вычетов, то ваша доходность может составить до 19% годовых! (но это уже тема другой статьи)

Выплаты процентов в банках — раз в год (если чаще, то процентная ставка ниже)

Выплаты по ОФЗ — 2 раза в год. Эти купоны (проценты по облигациям) вы можете реинвестировать и таким образом быстрее увеличивать доходность своих счетов.

Так что по всем статьям ОФЗ однозначно круче банковских вкладов: и по доходности и по надежности

Что такое “корпораты”?

Принцип работы корпоративных облигаций (“корпоратов”) точно такой же, как и у ОФЗ.

Только вы даете в долг не государству, а конкретным компаниям.

Компании также выплачивают вам купоны (проценты). Выплаты могут быть раз в 6 мес, раз в 3 мес или ежемесячно.

Здесь важно отбирать очень крупные корпорации с крепким финансовым здоровьем. Потому что если компания обанкротится, то она ничего вам не выплатит.

В корпоративных облигациях вы можете смело рассчитывать на 8%-15% годовых. А если подключите ИИС, то ваша доходность может достичь 24% годовых. В конце этой статьи я разместила видео про одну хитрую модель инвестиций, которая дает гарантированную доходность 24% годовых

Во время кризисов мой инвест-портфель в основном состоит из облигаций: федеральных, муниципальных и корпоративных

Так ли хороша недвижимость для инвестиций?

Моя любимая тема! Недвижимость, конечно, хороша!

Я сама сдаю офисные помещения в аренду, поэтому знаю все плюсы и минусы этого инструмента: низкая доходность, низкая ликвидность, заморочки со съемщиками, бесконечные ремонты…

Но зато недвижка — это майниш-вещь! Никуда от тебя не денется.

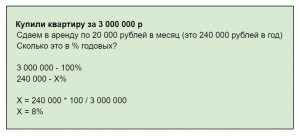

Пример расчета доходности инвестиций в недвижимость:

На практике получается меньше 8% годовых, т.к. квартира может простаивать, в ней нужно регулярно делать ремонт, платить налоги.

Еще один минус недвижки — ее низкая ликвидность.

Представьте себе, что вам срочно понадобилось 300 000 рублей.

Как вы вытащите эти деньги из недвижки? Да никак! Если продавать, то всю целиком (балкон отдельно не отпилишь). Если деньги нужны срочно, то придется снижать цену и терпеть убытки.

Поэтому в паре с недвижимостью у вас обязательно должны быть ликвидные инструменты. Например, деньги в акциях и облигациях. Оттуда вывести часть средств вы сможете за 1-2 дня.

Кому точно нужно инвестировать в накопительные страховые программы?

В далеком 1996 году я начинала свой путь инвестора именно со страховых накопительных программ. Я работала агентом в одной из старейших страховых компаний GRAWE (Австрия). Поэтому знаю эту тему вдоль и поперек.

Доходность в страховых программах составляет лишь 1%-4%

Казалось бы, кому это надо? Не доходность, а слезы…

Скажу коротко: страховые накопления нужны тем людям, от здоровья и деятельно способности которых зависит семья.

Например, муж обеспечивает семью, где жена не работает и у них есть маленькие дети. Если с главой семьи что-то случится, то семья останется без денег. И если у такой семьи есть страховка, то они получат в кратном размере ту сумму, на которую застрахован кормилец.

Во всех остальных случаях — страховками пользоваться нет смысла.

Еще несколько популярных инструментов (etf, ipo, крипта, золото, бизнес)

Инвестиционные продукты

Сейчас из каждого утюга рекламируют такие инвестиционные продукты, как ETF, ПИФы, структурные продукты, ноты, автоследование.

Что объединяет эти предложения: за вас делают работу профессионалы, вы платите им комиссии, ничего не делаете и по идее получаете доход. Вроде все счастливы! Но на практике во всех этих продуктах заложены акции и облигации. Да, за вас кто-то соберет портфель. Не факт, что он даст прибыль. В лучшем случае вы получите небольшой плюс. В худшем — убытки. При этом вы не контролируете ситуацию.

Вопрос:

— А может, лучше один раз разобраться, как инвестировать в акции и облигации? И тогда вам не нужны будут эти посредники, суть которых — содрать комиссии с тех, кто не умеет инвестировать самостоятельно. (Знающий живет за счет незнающего).

Посмотрите видео: «Чем опасно Автоследование»

IPO и криптовалюта

Еще есть такие предложения на рынке инвестиций, как IPO, криптовалюта. Это очень рискованные инвестиции. Вы можете получить по ним прибыль +100% +500%, но также вы можете потерять всё! Если вы новичок, то вам точно влезать в них не стоит.

Золото

Многие считают золото защитным активом. Но правда в том, что график цен на золото (и другие металлы) двигается так же, как и графики акций: то вверх, то вниз.

Покупать золото в долгосрок я не вижу смысла. Если вы хотите инвестировать в золото, то купите лучше акции золотодобывающих компаний. Тогда Вы будете получать еще и дивиденды.

Идеальный портфель из 7 инвест-вариантов (Пример)

Подытожим вышесказанное. На мой взгляд портфель инвестора может состоять из 7-ми вариантов:

- ОФЗ (на ИИС)

- Корпоративные облигации (на ИИС)

- Акции США (базовые низковолатильные)

- Акции РФ (пока не вернутся к докризисным котировкам — потом продаем)

- Страховки (если вы единственный кормилец в семье)

- Дивидендные акции (не растут в цене, но дают хорошие дивиденды раз в квартал)

- Недвижимость для сдачи в аренду

Важно: не покупайте акции и облигации наобум. Сначала разберитесь: как выбирать акции и облигации, за какими показателями компаний наблюдать, что делать, если акции падают, как ставить стоп-лоссы и управлять рисками.

Если вы совсем еще новичок, то лучшее вложение для вас такое:

- облигации федерального займа

- корпоративные облигации крупных надежных компаний

Как только вы открыли брокерский счет, купили первые облигации, начинайте разбираться с акциями. Ведь именно акции могут вам дать более высокую доходность.

Более подробные инструкции и пошаговый план я даю инвесторам на своих платных и бесплатных курсах.

Отзывы и кейсы от моих учеников вы можете посмотреть здесь: https://proakcii.finprogress.ru/cases

Запишитесь на бесплатный курс вы можете по ссылке:

https://fond-300000.finprogress.ru/

☝️☝️ и Вы узнаете:

✔️ Метод инвестиций без убытков

✔️ Получите чек-лист PDF “17 вариантов инвестиций”

✔️ Как инвестировать по 10’000 р/мес. и получить 520’000 руб. за 3 года?

Хотела поставить ПЯТЬ звёзд , не получилось 🫤 ВЫ единственный КОЛЛЕГА который даёт четкие , выверенные знания ( без воды) . Но так как опыта и возможностей не достаточного , то это к сожалению сказывается на результате . ДОРОГУ ОСИЛИТ ИДУЩИЙ ! С наступающим Новым годом ВАС и вашу команду !!!

5 не поставлю пока сам не заработаю на ваших бесплатных советах, а платить ща платные уроки себе дороже- в выигрыше только вы будете(100%)

Понятно, что прежде чем начать инвестировать нужно учиться. Бесплатная информация полезна тем кто вообще не в курсе этой темы, как я например. И для меня эти знания важны . Но пока не пойму принцип, не обучусь, скорее всего не сунусь в них. Поэтому ставлю 5

Поставила 5 , но не получилось. Очень хороший и доступный материал, но почему то мало времени на изучение материала. Но процесс идёт, надеюсь всё получится. С наступающим Новым годом!

Сегодня завершила обучение в школе Елены Геннадьевны «Инвестируй в Плюс». Это не первый мой курс. Начинала с курса для новичков — «чайников». Для меня, несведущего человека в финансовой грамотности, в инвестициях, курс помог разобраться в разных вопросах. В первую очередь — это то, что я, наконец то, в свои далеко не молодые годы, научилась правильно относиться к своим доходам (сначала заплати себе!), не только сохранять, но и приумножать в столь сложный геополитическое и и экономический период. На курсе узнала, с чего начать первые вложения, о разных инвестиционных инструментах с разным уровнем риска и потенциальной доходностью, выборе наиболее надежного, как рассчитывать доходность облигаций, грамотно управлять своим инвестиционным портфелем, о личном финансовом плане, и многое другое. И еще — это таблицы, разработанные Еленой Геннадьевной «Система счета».

Хочу выразить Елене Геннадьевне, ее команде, которые помогали при изучении курса, огромную благодарность за создание такого курса. Он несет большую пользу всем нам, кому пришлось обучаться. И я не на минуту не усомнилась в правильности своего решения купить и пройти его. Что хотелось бы добавить. Материал изложен доступно, его очень много, а времени на изучение отводится мало.

Я совершенный новичок не только в инвестициях, но и в получении знаний по ним. Читала и посещала бесплатные эфиры от разных знающих людей с опытом инвестирования и обучения этому. Но Елена Геннадьевна доходчивее и подробнее всех это делает! Большое ей СПАСИБО и успехов в дальнейшей инвестиционной деятельности!

Спасибо большое! Точно и последовательно дана линия статегий создания инвест портфеля.

Спасибо большое Елене Геннадьевне за очень доходчивую и полезную информацию. Очень всем рекомендую.

Благодарю

Благодарю за ценнейшую информацию, изложенную понятнейшим даже для чайников языком.Успехов Вам, Елена Геннадьевна.

Очень понравилось. Огромное спасибо!

Впервые я прочитала такую обширную информацию об инвестициях. Даже не слышала.

Спасибо Вам. Эх, если бы раньше это все узнать, не совершила бы ошибки. Благодарю Вас. Пойду к Вам на курс.

5 звёзд.очень понятная и доступная информация для начального уровня,азы .

Благодарю Елену и её команду!

Мадам Еленочка! Ваши рекомендации здесь мне понравились. Выскажусь по «математическому фокусу»: он более фокусен и трагичен, чем Вы нарисовали. Я приобрёл акции Сбера перед СВО и, как Вы справедливо указываете, провалился более чем на 50%, сегодня они стоят 222 р. и неизвестно, когда достигнут исходной цены. В тот радостный момент доходность моя и мне подобных составит 0%, а не 100! Что посоветуете в утешение? Далее, как убеждённый патриот, не дам ни копейки поганцам — американцам, британцам. Пусть мои деньги послужат развитию отечественного производителя. Согласен, что ПИФам доверять нельзя!

Давно использую данные инструменты. По многим пунктам полностью согласен с Еленой Геннадьевной. Не инвестирую в Американские акции. Моя ошибка. Не использую стопы. Нет системы учета вложенных средств. Пока не умею глубоко анализировать доходность компаний.

Спасибо за дорожку в мир финансов и финансовые возможности! Очень много преград для достижения финансовых целей, но это хорошая закалка для желающих заработать на бирже!

Елена, здравствуйте. А если мне надо создать Подушку в короткий срок (до 1 года). Какие бумаги лучше выбирать?

Спасибо огромное. Оценка конечно 5 звезд. Как приятно читать и понимать свои затыки. Видеть решение и руководство к действию.

Да,5звезд.Изложено четко и понятно.Вот только таблицы .. очень нужная и до конца не понятная.

Благодарю за курс «Инвестируй в + «. Это моё первое знакомство с инвестированием в финансовые инструменты. Очень интересно и логично. Раньше в приоритете у меня были совсем другие цели. О чём не жалею. Теперь буду продолжать и осваивать на практике новые для знания по учету и движению личных финансов через таблицы Гугл. Всем спасибо за поддержку, удачи в достижении финансовых целей !

Успехов Елене Геннадьевне в её благородном деле по обучению всех желающих.

5 звёздочек.

02.12.2023

Добрый день, ув. Елена Ген. Спасибо, Вам . Получил сегодня на Почте Ваше Приглашение на Вебинар — 09.03. Зарегистрировался. Постараюсь Быть . Спасибо. С наступающим 8-м Марта : Здоровья Вам ! Многомил.-х Инвестиций! Исполнения Задуманных Планов и Мечт ! Спасибо , что Вы ЕСТЬ ! С ув. Черкес Н.Г. ( Ваш ученик : Осень -2022г.).

… добрый вечер ,совсем новичек , информация очень полезная , нас не учат этому потому что видимо есть интерес , много нового узнал , благодарю ( 5) , нужно учиться ….

Очень благодарна Елене. Со своим курсом она занимается не жалея своего времени. Материалов для изучения, проработки дает море. Только учись. И все не торопясь, разжевывая по несколько раз, чтобы ученики поняли, чтобы до них дошло. Такого опыта как у нее мало у кого есть, поэтому она рассказывает , объясняет с энтузиазмом, доходчиво, потому что сама прошла этот путь. Спасибо. Всем очень советую поучиться у Коваленко.

Я купила уроки у Елены Коваленко но у меня не получилось обучиться .Я переживала так, что заболела диабетом.Значить я не способна к этой знаниями.Мне жаль,а я так хочу научится инвестировать.Я прослушивала ваши уроки,но практически у меня не получилось.Но я намереваюсь изучать инвестиции.БЛГОДАРЮ!!!